Trong thế giới crypto và đặc biệt là Defi, không ít dự án tung ra mức APR cao ngất ngưởng để thu hút dòng tiền và người dùng mới. Những con số “trên trời” ấy dễ khiến nhà đầu tư nghĩ mình vừa tìm thấy cơ hội đổi đời, nhưng thực tế lại có thể ẩn chứa những chiếc bẫy đầy rủi ro. Cùng Coin2140 phân tích về ý nghĩa của APR, những cái bẫy tiềm ẩn và cách phòng tránh bẫy để có những quyết định đầu tư chính xác nhất.

APR là gì?

APR (Annual Percentage Rate), hay lãi suất thường niên, thể hiện mức lãi suất được tính theo năm mà một nhà đầu tư hoặc người đi vay sẽ nhận được hoặc phải trả trong suốt quá trình, nhưng không bao gồm lãi kép. Chỉ số APR đem lại cho nhà đầu tư con số rõ ràng về chi phí hoặc lợi nhuận giúp người dùng so sánh hiệu quả các cơ hội đầu tư khác nhau.

Ví dụ, nếu một nền tảng thông báo APR cho các hành động staking là 10%, có nghĩa khoản lãi thu được từ tiền gửi sẽ bằng 10% số tiền gốc trong 1 năm, với giả định rằng không có thêm khoản gửi hoặc rút nào được thực hiện. Nếu bạn gửi 1000 USDT vào pool staking trong 1 năm, bạn sẽ nhận được khoản lãi 100 USDT, trong điều kiện không gửi hoặc rút thêm trong suốt thời gian đó.

Công thức tính APR cũng rất đơn giản:

APR = [(Phí + Lợi nhuận) ÷ P] ÷ n × 365 × 100

Trong đó:

-

Phí: Tất cả các khoản phí phải trả (đối với khoản vay)

-

Lợi nhuận: Tổng số tiền lãi nhận được hoặc phải trả (đối với khoản vay)

-

P: Số tiền gửi hoặc vay

-

N: Số ngày hoặc vay

Vì sao APR là yếu tố quan trọng nhất với các dự án Defi?

APR là chỉ số quan trọng với những người dùng muốn tối đa hóa lợi nhuận hoặc giảm thiểu chi phí, khiến nó trở thành một yếu tố trọng tâm cho các dự án cần huy động hoặc sử dụng nguồn vốn trong Defi như sàn giao dịch phi tập trung (DEX), sàn giao dịch phái sinh (Perp DEX), hay mảng cho vay (lending).

Các dự án này thường thiết kế và triển khai nhiều sản phẩm tài chính với các mức APR khác nhau, và việc hiểu rõ các chỉ số này là điều cần thiết cho người dùng muốn đưa ra quyết định tài chính sáng suốt trong không gian DeFi.

Đầu tiên, APR đóng vai trò trong việc thu hút người dùng và thanh khoản. Đây thường là con số đầu tiên mà người dùng nhìn vào khi quyết định có nên stake, farm hay cung cấp thanh khoản hay không. Một mức APR cao có thể nhanh chóng hút thanh khoản, thu hút những nhà đầu tư săn lợi nhuận và tạo ra động lực tăng trưởng nguồn vốn cho dự án.

APR còn giúp người dùng cân nhắc giữa rủi ro và lợi nhuận. Những nhà đầu tư thông minh luôn so sánh APR với các yếu tố rủi ro như tổn thất tạm thời (impermanent loss), biến động giá token, chi phí stake/unstake hay trượt giá, và thời gian khóa tài sản. Nếu APR không đủ để bù đắp cho các rủi ro này, người dùng sẽ không lựa chọn để đầu tư, khiến giao thức không có động lực phát triển và cạnh tranh.

Đọc thêm: Cơ chế Yield Basis của Michael Egorov - Giải pháp đột phá cho tổn thất tạm thời (Impermanent Loss)

Chiếc bẫy ngọt ngào mang tên APR cao

Như các yếu tố đã kể trên, mỗi khi người dùng tìm đến các giao thức Defi để tìm cơ hội đầu tư, họ sẽ chú ý tới yếu tố APR đầu tiên để ra quyết định. Giá trị APR cao là một mồi câu hấp dẫn không thể khước từ với bất kỳ ai, đặc biệt với các mức từ 100% trở lên. Hiểu được tâm lý này, các giao thức đã tung nhiều chiếc bẫy vô hình và tinh vi để dụ dỗ người dùng đầu tư vào dự án khi không hiểu bản chất APR được tạo ra như thế nào.

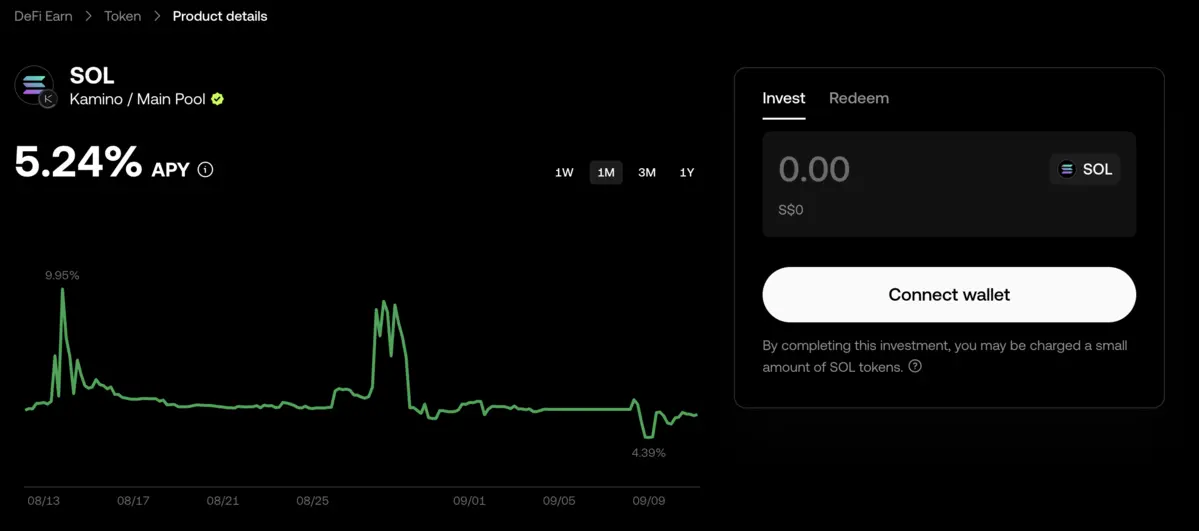

Sự thay đổi APR theo thời gian (flexible và fix APR)

Không giống như tiền gửi ngân hàng với lãi suất cố định tại thời điểm gửi, hầu hết các dự án đều áp dụng hình thức APR động (flexible APR), tức là mức APR sẽ thay đổi theo thời gian tùy theo các yếu tố. Thông thường với các dự án Defi, họ sẽ đưa ra một mức tổng phần thưởng (prize pool) cố định để chia theo ngày, do đó khi càng nhiều người vào staking khiến TVL tăng, APR sẽ giảm tương ứng.

Thêm vào đó, các dự án sẽ thường chỉ quảng cáo mức APR tại thời điểm cao nhất, thường là khi mới bắt đầu mở pool staking, khiến người dùng bị nhầm tưởng mức APR này sẽ kéo dài lâu. Tuy nhiên thường chỉ trong vài ngày, sau khi lượng staking vào ồ ạt, APR mới ổn định lại, và đây mới là lượng APR trung bình mà bạn nên sử dụng để tính toán lợi nhuận.

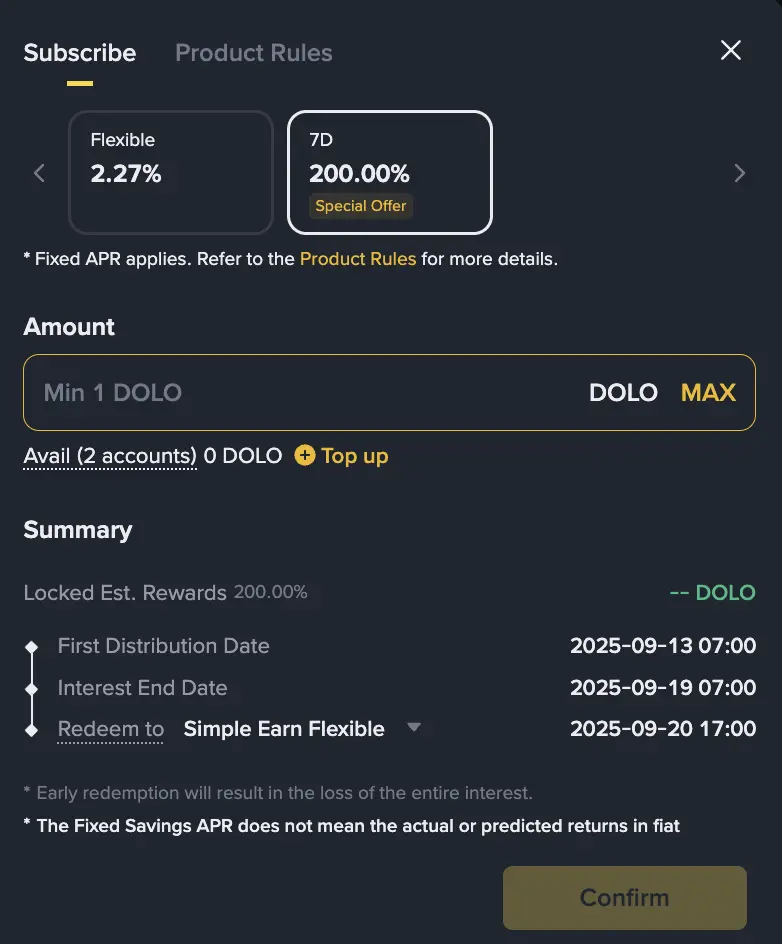

Nhưng APR cố định thậm chí còn chẳng khá hơn. Một số dự án hoặc sàn cam kết APR cố định cho một số dịch vụ staking. Tuy nhiên đi kèm với đó là rất nhiều điều kiện khác như giá trị staking tối đa thấp (thường dưới 500 USD), thời gian ưu đãi APR thấp (thường dưới 7 ngày) hay yêu cầu phải khoá tài sản.

Những thông tin này thường được che giấu tinh vi dưới dạng tooltip, khiến người dùng không để ý và vô tư stake tài sản. Đến khi thực tế lợi nhuận thu được không đạt kỳ vọng họ mới nhận ra mình đã bị lừa.

Tính thanh khoản của lợi suất thu được

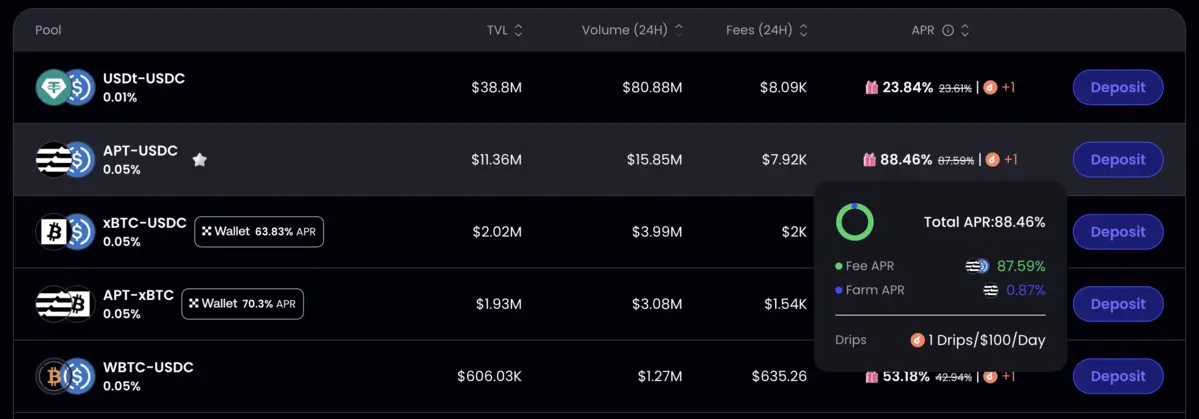

Ngoài tính biến động theo thời gian, một điều mà hầu hết người dùng không để ý đến là tính thanh khoản của phần lợi suất thu được. Khác với APY (lãi suất kép thường niên) khi người dùng nhận được lợi suất dựa trên chính tài sản đem đi staking, với APR giá trị lợi suất hiển thị có thể là “bất kỳ tài sản nào có giá trị” mà dự án có thể đem lại cho người dùng.

Một số ví dụ các hình thức lợi suất thu được từ APR, xét theo tính thanh khoản giảm dần

-

Stablecoin hoặc bluechip token: Thường là phần incentives của dự án cho vào để tăng sự hấp dẫn và thanh khoản cho APR

-

Trading fee: Dựa trên phí giao dịch thu được nhờ các hoạt động của dự án

-

Token của dự án: Các dự án đem token (hoặc dạng token khoá - veToken) để làm phần thưởng cho người tham gia

-

Điểm thưởng: Point của các dự án chưa ra token cũng có thể quy đổi ra giá trị và tính vào APR.

Thông thường, để cho mức APR đủ hấp dẫn, các dự án sẽ để mức APR cao nhất cho các phần thưởng “của nhà trồng được” như token của dự án hay điểm thưởng. Điều này khiến tổng APR trở nên vượt trội, tuy nhiên token dự án lại có biến động giá lớn do thanh khoản mỏng và vốn hoá thị trường thấp. Điều này khiến mức APR bị giảm nhanh chóng, đặc biệt nếu token được thiết kế với mục đích chủ yếu là làm phần thưởng cho các hoạt động của dự án.

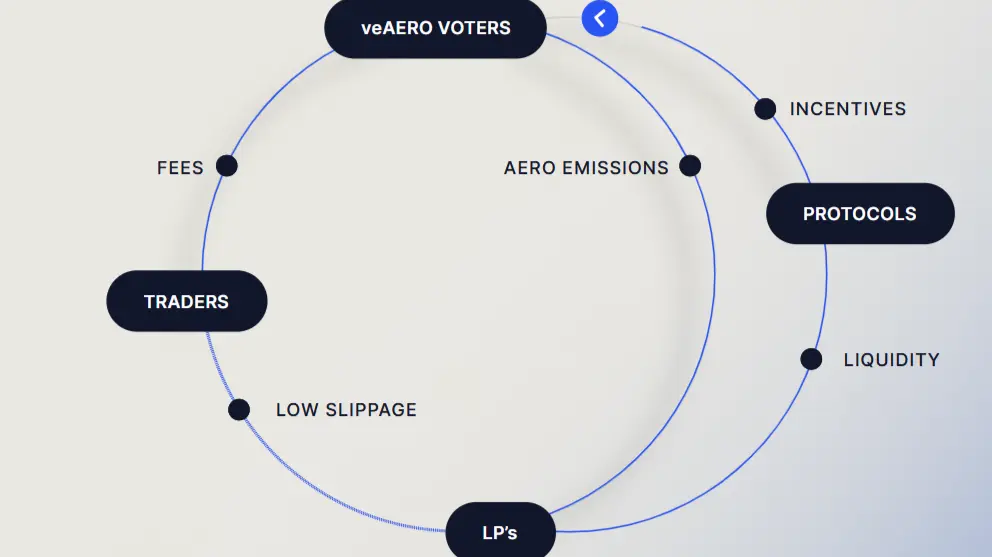

Ngoài ra, hình thức trả thưởng bằng veToken - thường gặp nhất ở các dự án ve(3,3) DEX - khiến người dùng không thể bán phần thưởng nhận được mà phải tiếp tục sử dụng token này trong dự án để tìm lối thoát thanh khoản (liquidity exit), khiến giá trị thực nhận còn thấp hơn nhiều so với những gì mà dự án quảng cáo.

Khoá thanh khoản và bài toán trượt giá

Để nhận được APR cao, một số dự án yêu cầu người dùng phải khoá thanh khoản trong một thời gian nhất định, thường từ 1 đến 6 tháng. Với thị trường crypto luôn biến động theo ngày, việc khoá thanh khoản là một hình thức đánh đổi tương đối mạo hiểm, đặc biệt khi lượng token bạn đưa vào là token có biến động cao về giá, hoặc thậm chí là LP token. Đôi khi, mức trượt giá của tài sản bỏ vào còn vượt xa mức APR mà dự án đem lại, đặc biệt khi mức APR ưu đãi lại là APR động.

Ngoài ra, rủi ro còn đến từ cách dự án sử dụng pool thanh khoản cho các hoạt động kinh doanh. Một ví dụ điển hình là các sàn phái sinh phi tập trung (Perp DEX), sử dụng nguồn thanh khoản cung cấp làm cơ sở cho các trader giao dịch.

Khi các trader có lãi lớn thì người cung cấp thanh khoản bị lỗ nặng, trong khi sàn không bị mất mát gì cả. Tuy điều này không thường xuyên xảy ra vì thông thường các sàn Perp DEX đều có lãi trong dài hạn, nhưng trong ngắn hạn nếu bạn không quản lý tốt vốn bỏ ra thì hậu quả sẽ là mất nhiều hơn được.

Đọc thêm: KyberSwap niềm tự hào Builder Việt : Chính thức bị chặn truy cập tại Việt Nam

Làm thế nào để tránh bẫy APR?

Như đã đề cập ở trên, để tránh tâm lý FOMO ngay lập tức nhảy vào đầu tư khi nhìn thấy APR cao, nhà đầu tư nên dành thời gian phân tích kỹ các yếu tố để có quyết định đầu tư chính xác nhất.

-

Độ uy tín của dự án: Dự án được đầu tư hoặc bảo chứng bởi tổ chức nào, độ uy tín của tổ chức đó. Dự án có được audit hay không, và được audit bởi đơn vị nào. Kiểm chứng những thông tin trên giúp nhà đầu tư tin tưởng vào khả năng thực thi của dự án.

-

Khả năng thực thi của dự án: Dự án đã mainnet lâu chưa, khả năng thu hút vốn và tạo ra doanh thu/lợi nhuận như thế nào. Một dự án mới đưa ra mức APR hấp dẫn để thu hút người dùng không phải là chuyện xấu, quan trọng là việc họ sử dụng nguồn vốn đó cho các hoạt động khác đem lại thêm lợi nhuận như thế nào, hay chỉ là phương án FOMO để lôi kéo sự chú ý và (nguy cơ) rug pull?

-

Tính thanh khoản của APR và rủi ro trượt giá: Như đã đề cập ở trên, người dùng cần phải xem xét kỹ các yếu tố cấu thành nên lợi suất tiền năng nhận được. Nếu cảm thấy rủi ro cao hơn nhiều so với mức APR nhận được, nhà đầu tư không nên mạo hiểm với số vốn bỏ ra mà nên cân nhắc các phương án khác an toàn hơn.

-

Đầu tư thử với mức vốn nhỏ: Bạn có thể đầu tư thử với một mức vốn phù hợp, và đánh giá nhanh trong nửa ngày đến một ngày về lợi suất đem lại. Nếu mức lợi suất phù hợp với kỳ vọng của bạn, bạn có thể đầu tư và theo dõi cho phù hợp.

Việc đầu tư staking với APR đòi hỏi nhà đầu tư phải liên tục theo dõi, đánh giá và ra quyết định phù hợp để không bỏ lỡ cơ hội cũng như tránh những rủi ro không đáng có.

- Nvidia lập kỷ lục mới, vượt Microsoft trở thành công ty giá trị nhất thế giới

- Coinbase niêm yết 4 token mới trong quý 2/2025: Tín hiệu tăng tốc chiến lược mở rộng thị trường tại EU

- Binance Thông Báo Huỷ Hàng Loạt Token Vào Ngày 4 Tháng 7 Sắp Tới

- Robinhood cho phép Staking và giao dịch phái sinh Crypto

- Aptos Labs cùng Jump Crypto giới thiệu Shelby - mạng lưu trữ nóng phi tập trung